La deuda como causante del déficit fiscal

Por JAIME G: FARJI (Economista especializado en administración y finanzas públicas)

(¿Es deliberado el mal diagnóstico del gobierno?)

Introducción

El pasado 20 de diciembre el presidente Javier Milei anunció por cadena nacional la emisión de un Decreto de Necesidad y Urgencia (DNU). Invocando facultades constitucionales, derogó cientos de leyes, modificó otras y dispuso medidas cuya aprobación corresponde al Congreso Nacional.

Desde el punto de vista jurídico, el DNU es una amenaza para la salud institucional de nuestra democracia: no cumple con los requisitos previstos en la Constitución Nacional para su dictado, lo que comporta una violación al principio republicano de la división de poderes. Para una mejor comprensión acabada de esto nos remitimos al texto del recurso de amparo colectivo presentado por el Observatorio del Derecho a la Ciudad, Claudio Lozano y otros[1].

Para emitir una opinión desde el punto de vista económico, se deben analizar los objetivos, instrumentos y medidas contenidas en el DNU, y establecer las consecuencias probables de su aplicación. El objetivo de estas líneas es abordar sólo un aspecto parcial de esa tarea, pero muy importante para todo lo demás: el diagnóstico. Hacer un diagnóstico es observar la situación con las herramientas de un marco teórico específico, identificar los problemas más relevantes, y establecer sus causas y sus consecuencias. Una vez hecho esto, es factible proponer soluciones y fijar los objetivos a alcanzar en plazos razonables.

En una sociedad compleja, cuya economía presenta una gran variedad de problemas, la primera virtud del gobernante es seleccionar adecuadamente los problemas que se van a abordar y establecer correctamente sus causas y efectos. Recíprocamente, para evaluar una política hay que determinar si los problemas escogidos son los principales, y si sus causas y efectos han sido bien identificados. Ese es el objetivo de estas líneas.

¿Cuál es el diagnóstico?

El marco teórico, que proporciona las herramientas de análisis del diagnóstico, está inspirado en un sistema de valores. Para Javier Milei, el individuo está por encima de la comunidad, y el interés privado es el motor de la actividad humana individual y el principio articulador supremo de la organización social. Al servicio de ese principio articulador, el Estado debe tener dimensiones mínimas, y sus funciones deben estar estrictamente destinadas a proteger y garantizar el interés privado, en particular la propiedad privada. El derecho de propiedad es el primero y el más relevante de los derechos individuales.

Desde esa concepción, el gobierno identifica al déficit fiscal como el principal problema de la economía argentina. Hay otros problemas, pero todos ellos se derivan de él, dentro de un relato que se construye del siguiente modo:

- El déficit fiscal (exceso de los gastos sobre los ingresos públicos) se financia con deuda pública.

- La reiteración de resultados negativos en los presupuestos anuales de la administración es la causa de la elevada deuda pública.

- La deuda pública con acreedores locales provoca un aumento de las tasas de interés internas ya que tanto el sector privado como el estado compiten por captar la misma cantidad de ahorro social.

- El ahorro social capturado por el Estado y el aumento de las tasas de interés desplazan la inversión privada, disminuyendo la actividad y el empleo.

- La deuda pública con acreedores externos provoca la necesidad de divisas del estado para su cancelación. Eso reduce la disponibilidad de divisas para las transacciones externas del sector privado, y genera escasez de divisas en el mercado local, ya que se requiere una cantidad mayor (capital más intereses) a la que ingresa (sólo el capital).

- Cuando la Administración no consigue crédito privado, se endeuda con el Banco Central, y éste emite dinero. El aumento de la circulación monetaria provoca una disminución del valor de la moneda nacional frente a las monedas extranjeras (devaluación) y frente a los bienes y servicios (inflación).

- En resumen, el aumento de las tasas de interés, la devaluación de la moneda nacional, el aumento generalizado de precios, la caída de la actividad, de los salarios, la pobreza y la indigencia son provocados por el déficit fiscal.

¿Cuál es la causa del déficit fiscal?

A pesar del notorio economicismo del discurso oficial, y de las características personales y profesionales del presidente, para responder a esa pregunta se abandona el análisis económico y se recurre a una explicación política: el exceso del gasto público sobre los ingresos se debe a la apropiación del Estado por parte de la “clase política”, considerada como el sector social que tiene el poder en nuestro país desde hace décadas.

Al ejercer el poder en beneficio propio, esta “casta” organiza un Estado que interviene en todos los aspectos de la vida social, limitando la libertad de personas y empresas. El intervencionismo estatal desmedido requiere de un elevado volumen de gastos que crece exponencialmente a lo largo del tiempo. Para financiar ese gasto también aumentan los impuestos, que ahogan la actividad privada, y la deuda pública, con sus efectos ya explicados.

La consistencia lógica de este relato, junto con su repetición y amplificación a través de los medios de comunicación, y un hábil manejo de las redes sociales, llevaron a que una parte importante de la sociedad le asignara la categoría de “verdad”. Esa parte de la sociedad identificó a “los políticos” como los responsables, y a Javier Milei como el indicado para conducir un proceso político que castigara a “la casta”, y a la vez produjera un cambio positivo para sus legítimas aspiraciones de vivir mejor.

Sin perjuicio de las motivaciones que llevaron al electorado a consagrar a Javier Milei como presidente, y sin pretender juzgar la racionalidad de ese voto, es necesario evaluar si este diagnóstico es correcto o no. Para ello nos haremos las siguientes preguntas: los datos objetivos sobre el déficit y la deuda pública ¿permiten verificar que el primero es causa de la segunda? ¿Y si fuera a la inversa? ¿Qué parte de la deuda se debe al déficit y qué parte del déficit se debe a la deuda?

Déficit primario y endeudamiento público (2000-2022)

Hemos analizado las cuentas de Ahorro/Inversión/Financiamiento (AIF) de la Administración Pública Nacional (APN) de los ejercicios 2000 a 2022 publicadas por el ministerio de economía en su página web[2].

Las cuentas de Ahorro/Inversión/Financiamiento presentan dos resultados: el resultado primario y el resultado financiero. En ambos casos se considera el total de recursos de la administración, pero mientras que el resultado primario excluye el pago de intereses de deudas, el resultado financiero los incluye. La razón de presentar estos dos resultados es que el gasto primario comprende estrictamente los conceptos propios del funcionamiento estatal del ejercicio, mientras que el gasto total incluye también los intereses, que corresponden a deudas contraídas en períodos anteriores.

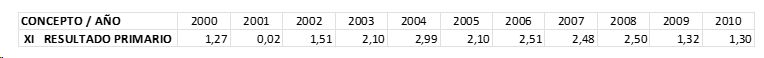

Lo primero que debe advertirse es que en el período 2000-2010 la APN tuvo superávit primario, es decir que, si no se toman en cuenta los pagos de intereses de la deuda, los recursos superaron a los gastos (datos expresados en porcentajes sobre el PIB de cada año):

El promedio del superávit primario de esos años fue del 1,83% del PIB, con un máximo del 2,99% del PIB en 2004, y un mínimo del 0,02% en 2001.

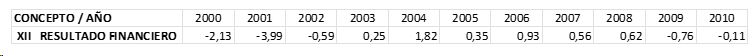

Considerando los intereses pagados, en el mismo período, el resultado financiero fue superavitario en seis años, y deficitario sólo en cinco:

El máximo déficit financiero ocurrió en el ejercicio 2001, llegando al 3,99% del PIB, y el máximo superávit financiero se registró en el ejercicio 2004, por un 1,82% del PIB. El promedio anual del resultado financiero 2000-2010 fue un déficit del 0,28% del PIB, generado exclusivamente por los intereses de deudas.

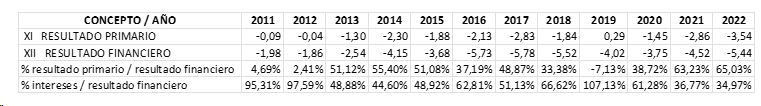

Desde el ejercicio 2011 hasta 2022 inclusive, la APN presentó déficit primario en todos los ejercicios, a excepción del ejercicio 2019. Cuando se incluyen los intereses, en todo el período hubo déficit financiero. A continuación, compararemos los déficits primario y financiero de este período:

Como ya se ha explicado, la diferencia entre el déficit primario y el déficit financiero son los intereses de la deuda. Entre 2011 y 2022, los intereses representan un alto porcentaje del déficit financiero (en promedio un 63,00%). El nivel más alto se registró en el ejercicio 2012 (97,59%) y el nivel más bajo en el ejercicio 2022 (34,97%). Comentario aparte merece el dato de 2019, cuando los intereses superaron en un 7,13% al déficit financiero (esa parte se financió con el superávit primario del ejercicio).

En conclusión, puede afirmarse que el diagnóstico del presidente, al no discriminar los intereses del resto de los gastos, omite el hecho evidente de que una parte fundamental del déficit fiscal se debe a la deuda, y no al revés.

Intereses, devolución de préstamos y endeudamiento público (2000-2022)

Ya hemos visto que el pago de intereses de deudas contraídas o reconocidas por el estado[3] en ejercicios anteriores, es causa de un porcentaje significativo de los déficits anuales. A continuación, incorporaremos al análisis las amortizaciones de capital de los préstamos, que figuran en el capítulo “aplicaciones financieras” de las cuentas AIF. La intención es establecer el impacto de las amortizaciones de capital como causa, al igual que los intereses, del nuevo endeudamiento de cada año[4]

En otras palabras, si en el capítulo anterior analizamos la forma en que la deuda pública de ejercicios pasados determinaba una parte significativa del déficit del ejercicio vigente, en este apartado intentaremos revelar la forma en la que las amortizaciones de deuda y los intereses del ejercicio vigente generan nueva deuda que impacta en ejercicios futuros.

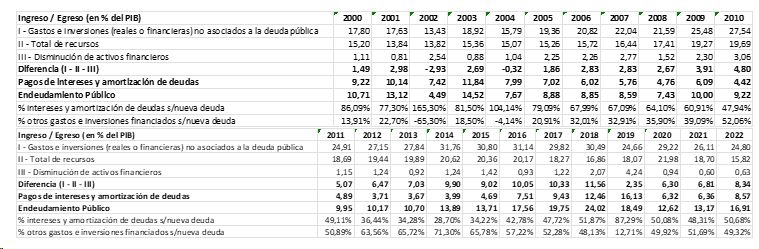

A continuación, presentamos algunos conceptos (con datos expresados en porcentajes sobre el PIB del año respectivo), y algunas relaciones entre ellos, elaboradas en base a las cuentas AIF de la APN, para el período 2000-2022. Lo haremos en dos partes: de 2000 a 2010 y de 2011 a 2022:

En el cuadro de arriba, correspondiente al período 2000-2010, vemos que los pagos de intereses y amortizaciones de deudas equivalen, en promedio, al 81,95% de la nueva deuda de cada año, con un mínimo en el ejercicio 2010 (47,94%), y un máximo en el ejercicio 2002 (165,30%[5]).

En el cuadro de abajo, correspondiente al período 2011-2022, los intereses y amortizaciones de deudas equivalen, en promedio, al 46,79% de la nueva deuda de cada año, siendo su punto mínimo en el ejercicio 2014 (28,70%) y su punto máximo en el ejercicio 2019 (87,29%).

En toda la serie 2000-2022, los intereses y amortizaciones de deudas equivalen, en promedio, al 63,61% de la nueva deuda de cada año. Sólo en dos ejercicios una parte de los intereses y amortizaciones de capital se atendió con recursos de la administración: en 2002 y en 2004. En el resto de los años de la serie, los porcentajes de los cuadros representan la parte del servicio de la deuda (capital + intereses) que debió atenderse con nuevo endeudamiento (ROLL OVER).

A modo de conclusión

Podemos afirmar que:

- No es cierto que el déficit fiscal de un ejercicio sea la causa única o principal del endeudamiento del mismo período. Por el contrario, los datos de la serie temporal 2000-2022 muestran que ocurre a la inversa: los intereses de deudas devengados en cada ejercicio son la causa de un porcentaje significativo del déficit fiscal (en promedio originaron un 63,00% del déficit financiero de cada año).

- No es cierto que la reiteración de resultados financieros negativos de las cuentas anuales de la APN sean la causa única o principal de la abultada deuda pública. Por el contrario, los datos de la serie temporal 2000-2022 muestran que los pagos de capital y de intereses de deudas con nuevo endeudamiento (ROLL OVER), son la causa del aumento de la deuda pública (en promedio originaron el 63,61% de la nueva deuda de cada año).

No se puede pasar por alto que el punto central sobre el cual se asienta el diagnóstico del gobierno no sea cierto, a la hora de evaluar cuáles serán las consecuencias de las medidas anunciadas, máxime cuando el gobierno no oculta que el resultado a corto plazo será un deterioro importante de las condiciones de vida de la mayoría de la población.

El costo social de esta política se presenta como el sacrificio de toda la sociedad, cuando en realidad sólo lo soportarán los más débiles de la escala (jubilados, trabajadores formales e informales, desocupados, cuentapropistas y pequeños empresarios), mientras que otros sectores (bancos, operadores del comercio exterior, oligopolios de la industria y grandes capitales mineros, petroleros y cerealeros) son impúdicamente beneficiados.

Y todo ello para “solucionar” un problema principal, el déficit fiscal, falsamente identificado como el origen de los otros problemas, incluida la deuda pública.

La deuda pública se presenta como un problema secundario o derivado del problema principal, y el discurso oficial induce a pensar que desaparecerá si lo hace el déficit fiscal. Esa ilusión omite la existencia de compromisos vigentes de capital e intereses que afectarán al ejercicio 2024 y siguientes, aún en el dudoso caso de que fuera posible llegar al déficit primario cero. No conforme con esa nada ingenua negación de la realidad, las primeras medidas del gobierno incluyeron la contratación de nuevos préstamos (con la CAF) para pagar vieja deuda (con el FMI) y un nuevo capítulo de la “novela” ya clásica de la estatización de deuda privada (el bono de deuda pública para que los importadores paguen a sus proveedores).

Al hacerlo, el gobierno beneficia a corto plazo a sus aliados, pero se expone al propio fracaso en el logro de los objetivos enunciados. Pero lo más grave es que condena a la sociedad a un gran sufrimiento y a un tiempo de alta conflictividad que, probablemente, será respondido con represión, único componente de la estrategia gubernamental de control social (mucho “palo” y ninguna “zanahoria”).

No es un dato menor que, una vez más, se llega a la conclusión de que la solución al problema de la deuda pública está en la base de todo programa que pretenda transformar la realidad en beneficio de los sectores populares, en tanto que el entramado presente e histórico de la deuda es un elemento constitutivo de una estrategia de dominación y del correspondiente modelo de inserción internacional que nos pretenden imponer.

La deuda es una asignatura pendiente de la democracia que supimos conseguir hace ya más de 40 años, y su fracaso nos trajo esta novedosa experiencia de gobierno neoconservador y negacionista, pero esta vez con votos. Ello nos pone frente a una realidad que hasta ahora creíamos superada: la posibilidad de un giro a la derecha capaz de romper el único consenso democrático alcanzado: el de la memoria, la verdad y la justicia con relación a los crímenes de la última dictadura cívico-militar.

Más tarde o más temprano, el devenir político alumbrará una nueva oportunidad para un gobierno de otro signo ideológico, que proponga a la sociedad un paradigma alejado de la ortodoxia neoconservadora. Para prevenir nuevos fracasos es necesario impulsar, desde ahora, el más amplio y profundo debate público sobre las estrategias para afrontar el problema de la deuda pública interna y externa, para obtener justicia y establecer, en ese tema, otro “nunca más”. No hay reversión posible de la pobreza y la indigencia, ni despegue económico, ni distribución del ingreso y la riqueza, si la democracia no toma el toro por las astas en el tema de la deuda.

[1]https://unidadpopular.org.ar/descargas/documentos/2023/001%20-%20AMPARO%20DNU%20MILEI.pdf

[2] https://www.argentina.gob.ar/economia/sechacienda/cgn/cuentainversion (Tomo I, Cuadro 1 de cada ejercicio). Las cantidades están expresadas en pesos corrientes de cada año. A efectos de analizarlas en unidades comparables a lo largo de todo el período, hemos convertido esos valores por sus respectivos porcentajes sobre el Producto Interno Bruto (PIB) de cada año, según lo publicado por el INDEC en: https://www.indec.gob.ar/ftp/cuadros/economia/sh_oferta_demanda_12_23.xls

[3] El reconocimiento de deuda privada por parte del estado, a través de diferentes maniobras, podría ser objeto de un largo estudio específico. A los efectos de este trabajo, nos remitiremos al informe de Claudio Lozano: https://claudiolozano.com.ar/descargas/La%20Deuda%20Ilegitima.pdf

[4] Esto se conoce como “ROLL OVER” según la jerga financiera: deuda vencida que se paga con nueva deuda

[5] En ese ejercicio, el 100% de la nueva deuda se aplicó al pago de intereses y amortizaciones de préstamos, pero el ROLL OVER hubiera sido un 65,30% superior de no ser por el superávit primario.